房地合一稅2.0上路後,仍有許多民眾對於房地合一稅的相關規定,存在各種疑惑。此篇整理財政部國稅局的回答,告訴你房地合一稅 2.0 的免稅額,了解自住換屋重購退稅的條件、最新稅率及試算範例幫助你理解這項稅制!

房地合一稅2.0

房地合一稅是為了防止透過不同型態的移轉來避稅,因此包括了預售屋、符合特定條件的股份或出資額等均被視為房地交易。

自 110 年 7 月 1 日起,以下情形的個人交易所得必須按新制課稅:

1. 105 年1月1日之後取得的房地產。

2. 透過設定地上權方式取得的房屋使用權。

3. 取得預售屋及其佳落基地。

4. 符合一定條件的股份或出資額。

房地合一稅 2.0 適用稅率

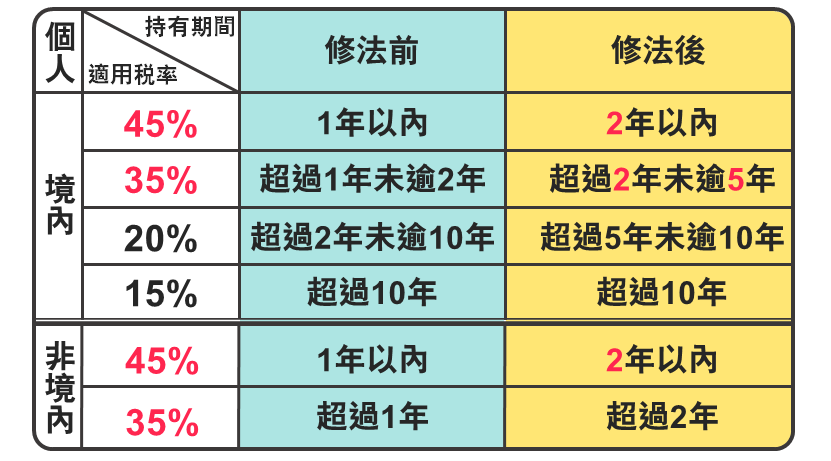

稅率根據持有期間來定,並區分為境內及非境內個人:

- 短期交易所得(35%、45%):持有期間延長後的重稅。

- 非自願因素如調職,或自有土地與建商合建後出售:稅率20%。

- 自住房地持有並設籍滿6年出售:免稅額400萬元,超過部分稅率 10%。

房地合一稅自住換屋優惠條件

如果你要出售自住房地,只要符合以下條件,就能享受免稅所得額優惠:

符合以下 3 個條件:

- 居住條件:

- 你本人、配偶或未成年子女在這個房子裡連續居住滿6年,並且辦好戶籍登記。

- 使用條件:

- 在交易前的6年內,這個房子沒有出租、用來營業或執行業務。

- 優惠使用條件:

- 在交易前的6年內,你和你的配偶及未成年子女沒有使用過自住房地租稅優惠。

房地合一稅免稅額:

- 課稅所得在 400 萬元以內:免納所得稅。

- 課稅所得超過 400 萬元:超過部分按最低稅率10%課徵所得稅。

- 此外,你還可以同時享受重購退稅優惠。

只要符合以上條件,就能大大減輕你的稅務負擔。想要了解更多自住換屋的退稅,請參考:【自住換屋】房地合一 2.0 新制後 掌握原則也能省稅

房地合一稅2.0計算方法

1. 計算課稅所得:

- 成交價格 – 取得成本 – 相關費用 – 土地漲價總數額 = 課稅所得(稅基)。

若符合自用住宅條件,課稅所得中可扣除 400 萬元免稅額。

2. 計算所得稅:

- 課稅所得(稅基) × 稅率 = 所得稅。

取得成本與相關費用

取得成本: 買賣取得者以買入成交價格為準,繼承或受贈取得者則依繼承或受贈時的評定現值及土地現值調整後計算。

相關費用: 包括仲介費、廣告費、清潔費、搬運費等,若未能提供具體證明文件,則按成交價額的3%,最高不超過30萬元來計算。

房地合一稅報繳期限

從下列日期起算30日內:

1. 房屋、土地完成所有權移轉登記日之次日。

2. 房屋使用權交易日之次日。

3. 預售屋及其坐落基地交易日之次日。

4. 符合條件的股份或出資額交易日之次日。

房地合一稅2.0範例說明

假設,小財購買一戶房地產價格為 1,000 萬元,出售時為 1,460 萬元。

在這段期間,他支付了 45 萬元的仲介及代書費用,計算土地增值稅時土地漲價總數額為 15 萬元。

因此,小財出售房地產的課稅所得為400萬元,進一步計算稅率後即知所需繳納的稅款。

那麼,房地合一重購退稅的規定有哪些呢?

自住兩年內「先買後賣」或「先賣後買」都可以享有房地合一稅及土地增值稅的重購退稅。

政府特別規定,重購自用住宅可以申請退回當初賣掉舊屋時所繳納的土地增值稅。但要注意的是,大屋換小屋時時土地增值稅就無法退稅;房地合一稅則可以按照比例退稅。有換屋計畫的人,可以規劃重購退稅,為自己增加一筆換屋基金。

房地合一稅2.0諮詢窗口

若對房地合一稅有疑問,可以向國稅局諮詢窗口尋求更多信息和幫助。

一、財政部臺北國稅局

二、財政部北區國稅局

三、財政部南區國稅局

四、財政部高雄國稅局

五、財政部中區國稅局

更多關於房地合一稅》

如果想知道更多關於房市、話題新聞或居家小知識,歡迎大家點擊以下任一 LOGO。追蹤我們的 Facebook 粉絲團、IG加入官方 Line 帳號或 Line 社群一起討論。