2023 年 5 月報稅月來臨!相信不少朋友為了報稅、節稅、免稅額、扣除額傷透腦筋,所以本篇文章將整理 2023 免稅額懶人包,包含標準扣除額、特別扣除額等完整資訊,給有需要的朋友參考,若需要進一步了解信用卡繳稅,可以參考:【信用卡繳稅教學】4種信用卡繳稅教學、線上繳稅查詢步驟一次看-2023。

2023免稅額:一般扣除額

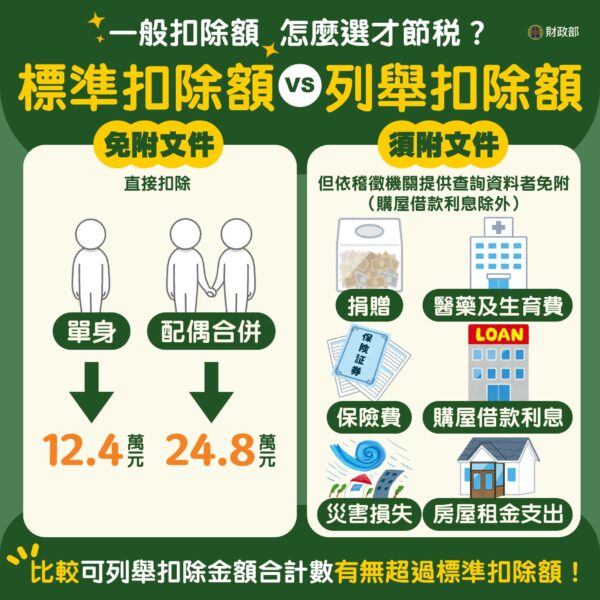

一般扣除額分為:標準扣除額、列舉扣除額

免稅額包含「一般扣除額」與「特別扣除額」,而一般扣除額又分為「標準扣除額」與「列舉扣除額」,簡單介紹如下:

| 標準扣除額 | 單身者 12.4 萬元,與配偶合併申報者 24.8 萬元 | 申報時直接扣除,免附文件 |

| 列舉扣除額 | 6 項包含捐贈、保險費、醫藥及生育費、災害損失、買房借款利息、房屋租金支出 | 申報時須附證明文件,但直接依國稅局提供查得或系統下載的資料申報者免附(購屋借款利息除外) |

標準扣除額、列舉扣除額怎麼挑?

關於免除額,標準扣除額與列舉扣除額該怎麼挑?如果可列舉扣除的金額總計超過標準扣除額,報稅時採用逐一列舉會比較划算!下方文章段落將進一步介紹各項扣除額。

(2023 標準扣除額:111 年度,來源:財政部)

2023免稅額:列舉扣除額

列舉扣除額1、捐贈

捐贈部分又分為五種,分別是慈善團體、運動員、政府機關、私立學校跟政治獻金。其中對慈善團體與政治獻金的比例不得超過綜合所得稅總額的 20%;未指定運動員、未指定私立學校皆沒有金額限制。

(2023 列舉扣除額:111 年度捐贈,來源:財政部)

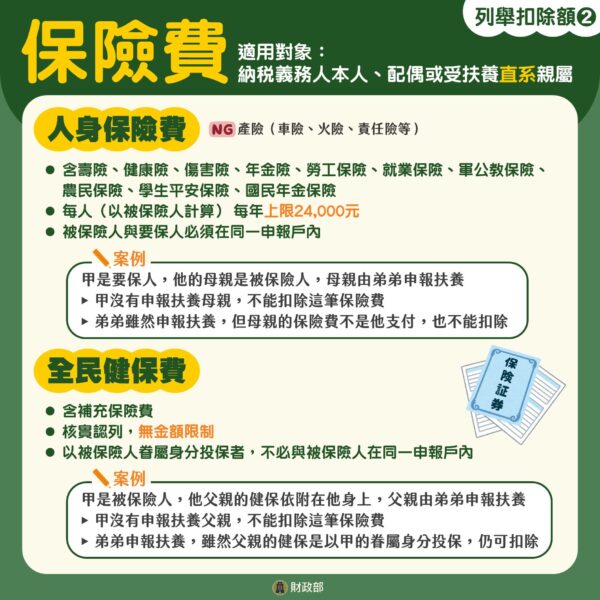

列舉扣除額2、保險費

保險費種類分為人身保險費,與全民健保費。人身保險費包含壽險、健康險、傷害險⋯⋯等等,每名被保人每年金額上限是 24,000 元,而被保險人跟要保人必須在同一個申報戶內。

全民健保費的部分沒有金額限制,被保險人跟要保人不需要在同一個申報戶內。

(2023 列舉扣除額:111 年度保險費,來源:財政部)

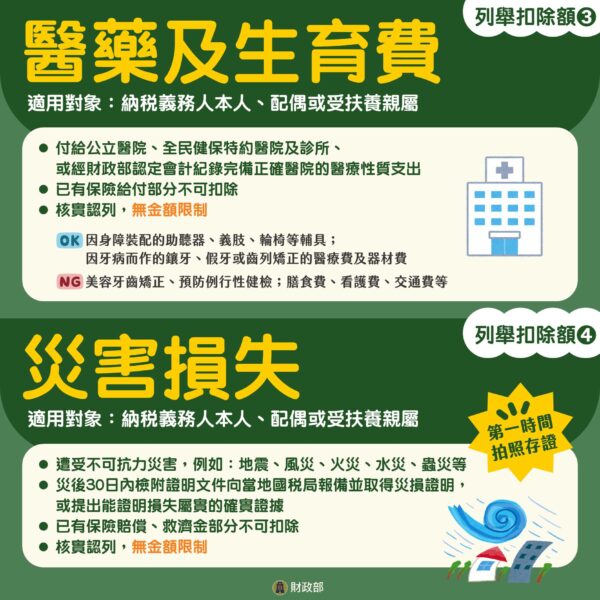

列舉扣除額3、醫藥及生育費

醫藥與生育費採核實認列,沒有金額限制,適用於內稅義務人以及配偶與受扶養親屬。

適用範圍:因身障裝配的助聽器、義肢、輪椅等輔具;因牙病而作的鑲牙、假牙或齒列矯正的醫療費與器材費。

但若是美容牙齒矯正、預防例行性健檢、膳食費、看護費、交通費等就不適用。

列舉扣除額4、災害損失

災害損失包含不可避免的地震、火災、風災、水災、蟲災等,也沒有金額限制。

(2023 列舉扣除額:111 年度,來源:財政部)

列舉扣除額5、買房借款利息

購屋借款利息部分,每一個申報戶的申請金額上限是 30 萬元,適用對象為納稅義務人本人、配偶或受撫養親屬。

列舉扣除額6、房屋租金支出

房屋租金僅限在國內支付的房屋租金,每戶申請上限是 12 萬元,用途是供自住、無出租、非供營業或執行業務用。

需特別留意的是,若申報「購屋借款利息」,就不可再扣除「房屋租金支出」,若同時符合,自行計算可扣除金額後取高者申報即可。

(2023 列舉扣除額:111 年度,來源:財政部)

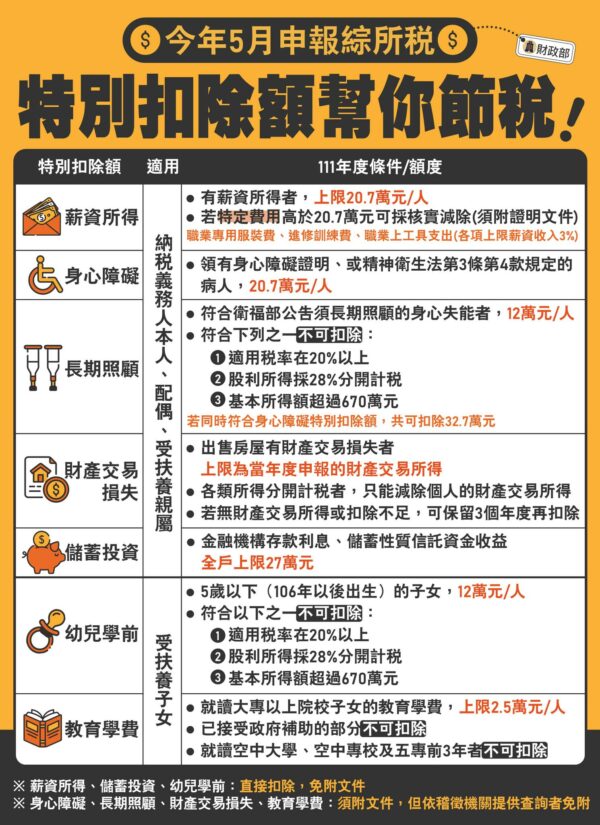

2023免稅額:特別扣除額

介紹完標準扣除額跟列舉扣除額,接下來要介紹「特別扣除額」,完整 7 項的說明與介紹將在下方文章段落介紹。

但跟之前有些不同的是,薪資所得及身心障礙特別扣除額受 CPI 連動影響,每人從 20 萬元調高到 20.7 萬元,下方關於申請的調整事項也先列出來給大家:

- 薪資所得、儲蓄投資、幼兒學前:申報時直接扣除,免附證明文件。

- 身心障礙、長期照顧、財產交易損失、教育學費:須附證明文件,但如果依稽徵機關提供查詢的資料申報,可以免附。

👉 檢附文件:由此去。

👉 稅務諮詢專線:0800-000-321(市話)

特別扣除額1、薪資所得

- 適用:納稅義務人本人、配偶、受扶養親屬

- 有薪資所得者,每人上限 20.7 萬元

- 若特定費用高於 20.7 萬元可採核實減除(須附證明文件)

- 特定費用:職業專用服裝費、進修訓練費、職業上工具支出(各項上限薪資收入 3%)

特別扣除額2、身心障礙

- 適用:納稅義務人本人、配偶、受扶養親屬

- 領有身心障礙證明、或精神衛生法第 3 條第 4 款規定的病人,每人 20.7 萬元

特別扣除額3、長期照顧

- 適用:納稅義務人本人、配偶、受扶養親屬

- 符合衛福部公告須長期照顧的身心失能者,每人 12 萬元

- 符合下列之一不可扣除:

①適用税率在 20% 以上

②股利所得採 28% 分開計稅

③基本所得額超過 670 萬元

特別扣除額4、財產交易損失

- 適用:納稅義務人本人、配偶、受扶養親屬

- 出售房屋有財產交易損失者,上限為當年度申報的財產交易所得

- 各類所得分開計税者,只能減除個人的財產交易所得

- 若無財產交易所得或扣除不足,可保留 3 個年度再扣除

特別扣除額5、儲蓄投資

- 適用:納稅義務人本人、配偶、受扶養親屬

- 金融機構存款利息、儲蓄性質信託資金收益,全戶上限 27 萬元

特別扣除額6、幼兒學前

- 適用:受扶養子女

- 5 歲以下(106 年以後出生)的子女,每人 12 萬元

- 符合以下之一不可扣除:

①適用税率在 20% 以上

②股利所得採 28% 分開計税

③基本所得額超過 670 萬元

特別扣除額7、教育學費

- 適用:受扶養子女

- 就讀大專以上院校子女的教育學費,每人上限 2.5 萬元

- 已接受政府補助的部分不可扣除

- 就讀空中大學、空中專校及五專前 3 年者不可扣除

(2023 特別扣除額 111 年度,來源:財政部)

111 年度特別扣除額整理

|

項目 |

特別扣除額適用範圍 |

免稅額金額 |

|

財產交易損失扣除額 |

|

不得超過當年度申報之財產交易所得。 |

|

儲蓄投資特別扣除額 |

|

合計全年不超過 27 萬元者,得全數扣除,超過 27 萬元者,以 27 萬元為限。 |

|

身心障礙特別扣除額 |

納稅義務人、配偶或申報受扶養親屬為領有身心障礙證明(或手冊)或身心障礙證明或精神衛生法第 3 條第 4 款規定的嚴重病人。 |

每人 20 萬元。 |

|

教育學費特別扣除額 |

|

每人2 萬 5000 元;不足 2 萬 5000 元者,以實際發生數為限。 |

|

幼兒學前特別扣除額 |

|

每人每年扣除 12 萬元 |

|

長期照顧特別扣除額 |

納稅義務人、配偶或申報受扶養親屬符合下列情形之一者:

|

每人每年扣除 12 萬元。 |

2023免稅額-標準扣除額、列舉扣除額:總結

報稅季來臨,這次幫大家整理 2023 免稅額懶人包,包含一般扣除額與特別扣除額(簡介如下),而一般扣除額又分為標準扣除額與列舉扣除額。關於標準扣除額與列舉扣除額該怎麼挑?如果可列舉扣除的金額總計超過標準扣除額,報稅時採用逐一列舉會比較划算。以上關於 2023 免稅額相關資訊提供給大家參考!

- 標準扣除額:單身者 12.4 萬元,與配偶合併申報者 24.8 萬元,申報時直接扣除,免附文件。

- 特別扣除額:6 項包含捐贈、保險費、醫藥及生育費、災害損失、買房借款利息、房屋租金支出,申報時須附證明文件,但直接依國稅局提供查得或系統下載的資料申報者免附(購屋借款利息除外)。

更多報稅相關》